El Gobierno expidió el decreto que define las fechas para la presentación de las declaraciones tributarias y el pago de los impuestos nacionales en el 2024; además de los plazos, se determina quiénes no presentarán declaración del impuesto sobre la renta y complementarios por el año gravable 2023.

Se precisan los obligados a declarar renta de personas naturales y sucesiones ilíquidas; personas naturales o jurídicas extranjeras y lo referente a la declaración voluntaria.

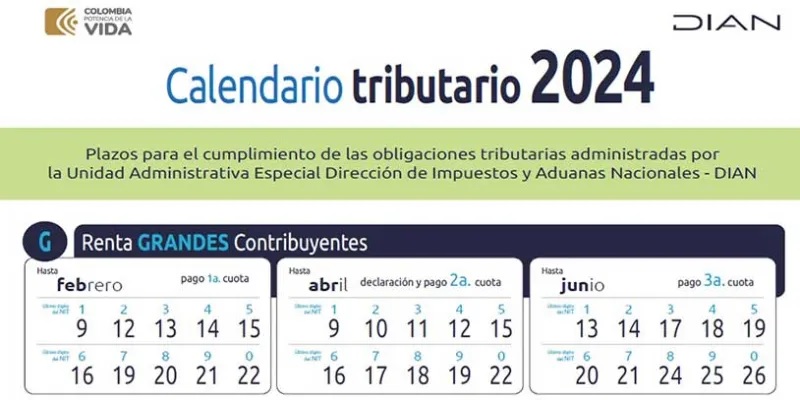

De acuerdo con el Decreto 2229, el periodo para que los grandes contribuyentes presenten la declaración del impuesto sobre la renta y complementarios y cancelen el valor de la primera cuota inicia el séptimo día hábil de febrero y finaliza el décimo sexto día hábil de segundo mes del 2024.

Cabe aclarar que estos contribuyentes deberán cancelar el valor total del impuesto a pagar y el anticipo del impuesto sobre renta en tres cuotas en los meses de febrero, abril y junio, a más tardar en los siguientes plazos:

Pago primera cuota

Mes de febrero del 2024 y en adelante para cada año subsiguiente:

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Declaración y pago segunda cuota

Mes de abril del 2024 y en adelante para cada año subsiguiente:

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Pago tercera cuota

Mes de junio del 2024 y en adelante para cada año subsiguiente:

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Por otro lado, las instituciones financieras calificadas como grandes contribuyentes, obligadas al pago de la sobretasa de que trata el parágrafo 2 del artículo 240 del Estatuto Tributario, liquidarán un anticipo calculado sobre la base gravable del impuesto sobre la renta y complementarios sobre la cual el contribuyente liquidó el mencionado impuesto para el año gravable inmediatamente anterior, y lo cancelarán en dos cuotas iguales en los meses de abril y junio, así:

Primera cuota

Mes de abril de 2024, 2025 y 2026

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Segunda cuota

Mes de junio de 2024, 2025 y 2026

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Para las personas jurídicas y demás contribuyentes las fechas para la primera cuota van del séptimo de hábil de mayo al décimo sexto día hábil de julio del 2024, atendiendo los dos últimos dígitos del NIT.

Primera cuota

Mes de mayo del 2024 y en adelante para cada año subsiguiente

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Segunda cuota

Mes de julio de 2024 y en adelante para cada año subsiguiente

| Si el último dígito es | Hasta el |

| 1 | Séptimo día hábil |

| 2 | Octavo día hábil |

| 3 | Noveno día hábil |

| 4 | Décimo día hábil |

| 5 | Décimo primer día hábil |

| 6 | Décimo segundo día hábil |

| 7 | Décimo tercer día hábil |

| 8 | Décimo cuarto día hábil |

| 9 | Décimo quinto día hábil |

| 0 | Décimo sexto día hábil |

Renta de personas naturales y sucesiones ilíquidas

Los plazos para la presentación de la declaración y el pago del impuesto sobre la renta y complementario de las personas naturales y las sucesiones ilíquidas, correspondientes al año gravable 2023, serán a partir del séptimo día hábil de agosto hasta el décimo séptimo día hábil de octubre. Es decir, entre el 12 de agosto y el 24 de octubre del 2024, de acuerdo con los dos últimos dígitos del NIT.

Impuesto sobre las ventas (IVA)

Los grandes contribuyentes, personas jurídicas y naturales que sean responsables del IVA y que hayan tenido ingresos brutos iguales o superiores a 92.000 UVT a 31 de diciembre del año inmediatamente anterior ($ 3.901.904.000 en el año gravable 2023) tendrán la obligación de presentar y pagar con una periodicidad bimestral el IVA, teniendo en cuenta el último dígito del NIT.

También corresponderán los mismos plazos a los responsables de IVA por la prestación del servicio telefónico.

Los vencimientos por cada bimestre son:

• Enero – febrero: del séptimo al décimo sexto día hábil de marzo. Para 2024, del 11 al 22 de marzo.

• Marzo – abril: del séptimo al décimo sexto día hábil de mayo. Para 2024, del 10 al 24 de mayo.

• Mayo – junio: del séptimo al décimo sexto día hábil de julio. Para 2024, del 10 al 23 de julio.

• Julio – agosto: del séptimo al décimo sexto día hábil de septiembre. Para 2024, del 10 al 23 de septiembre.

• Septiembre – octubre: del séptimo al décimo sexto día hábil de noviembre. Para 2024, del 13 al 26 de noviembre.

• Noviembre – diciembre: del séptimo al décimo sexto día hábil de enero. Para 2025, del 13 al 24 de enero.

Régimen Simple de Tributación (RST)

Quienes se encuentren inscritos en el Régimen Simple de Tributación (RST) tendrán la obligación de presentar la declaración anual consolidada entre el décimo primer y el décimo quinto día hábil de abril. Es decir que para el periodo gravable 2023 las fechas de vencimiento serán entre el 15 y el 19 de abril de 2024, de acuerdo con el último dígito del NIT.

Los inscritos en el RST que sean responsables del IVA tendrán la obligación de declarar y pagar la declaración anual consolidada entre el décimo primer y el décimo quinto día hábil de febrero. Para cumplir con esta obligación por el año gravable 2023 las fechas serán entre el 15 y el 21 de febrero del 2024, teniendo en cuenta el último dígito del NIT.

Impuesto al patrimonio

Las personas naturales y/o sucesiones ilíquidas que a 1 de enero de cada año tengan un patrimonio líquido, es decir, el patrimonio bruto menos las deudas a cargo, igual o superior a 72.000 UVT ($ 3.888.680.000 año 2024), tendrán la obligación de presentar la declaración y pagar en dos cuotas de 50 % cada una el impuesto a cargo.

La presentación de la declaración y pago de la primera cuota será entre el séptimo y el décimo sexto día hábil. Es decir, para 2024, entre el 10 y el 24 de mayo. El pago de la segunda cuota deberá hacerse el décimo día hábil de septiembre. En 2024 será el 13 de septiembre.

Impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes

Los contribuyentes responsables de este tributo tendrán que declarar y pagar esta obligación por los años gravables 2022 y 2023 el décimo séptimo día hábil de febrero de 2024. Es decir, el 23 de febrero.

Impuesto a las bebidas ultraprocesadas azucaradas y a los productos comestibles ultraprocesados industrialmente y/o con alto contenido de azúcares añadidos, sodio o grasas saturadas

La presentación de la declaración y el pago de este impuesto tendrá que efectuarse con una periodicidad bimestral, el décimo día hábil de los meses que corresponda, independientemente del NIT.

Para 2024, los vencimientos serán los siguientes:

• Enero – febrero: el 14 de marzo del 2024.

• Marzo – abril: el 16 de mayo del 2024.

• Mayo – junio: el 15 de julio del 2024.

• Julio – agosto: el 13 de septiembre del 2024.

• Septiembre – octubre: el 18 de noviembre del 2024.

• Noviembre – diciembre: el 16 de enero del 2025

Documento

Calendario_Tributario_2024.pdf

Para conocer todas las fechas del calendario tributario lo invitamos a descargar el documento.